Động thái này không chỉ tạo áp lực đối với các nền kinh tế phát triển mà còn đặt ra thách thức cho Việt Nam, khi Ngân hàng Nhà nước Việt Nam (NHNN) đối mặt với các quyết định về việc duy trì ổn định hay nới lỏng chính sách tiền tệ trong bối cảnh lạm phát và tăng trưởng kinh tế trong nước.

Fed giảm lãi suất

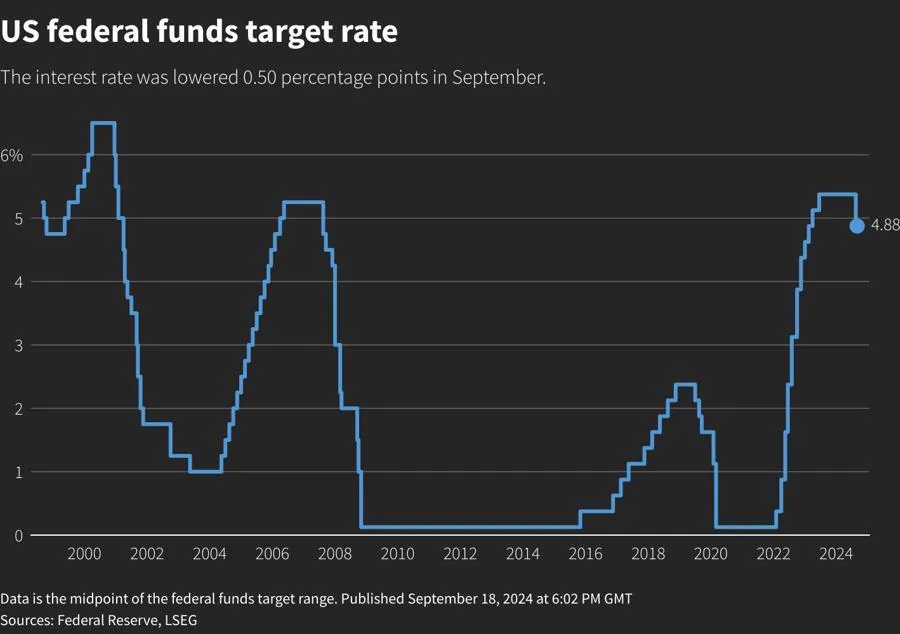

Ngày 18/9/2024, Cục Dự trữ Liên bang Mỹ (Fed) đã gây bất ngờ với quyết định cắt giảm lãi suất quỹ liên bang (FFTR) 50 điểm cơ bản, đưa mức lãi suất này xuống khoảng 4,75-5%. Động thái này được xem là "khởi đầu mạnh mẽ và tốt đẹp" cho chu kỳ nới lỏng chính sách tiền tệ mới của Mỹ, theo lời Chủ tịch Fed, ông Jerome Powell.

Fed cũng đã cắt giảm lãi suất dự trữ vượt mức (IOER) xuống 4,9%, song quyết định giữ nguyên chính sách thắt chặt định lượng (QT). Hành động này được đưa ra trong bối cảnh lạm phát Mỹ đang dần hạ nhiệt và nền kinh tế vẫn ổn định. Các nhà kinh tế kỳ vọng rằng Fed sẽ tiếp tục cắt giảm lãi suất thêm 50 điểm cơ bản nữa trong những tháng còn lại của năm 2024.

Ông Suan Teck Kin, Giám đốc Khối nghiên cứu thị trường và Kinh tế toàn cầu, Ngân hàng UOB (Singapore)

Theo ông Suan Teck Kin, Giám đốc Khối nghiên cứu thị trường và kinh tế toàn cầu của Ngân hàng UOB (Singapore), quyết định này bất ngờ với dự báo ban đầu về mức cắt giảm chỉ 25 điểm cơ bản. "Fed đã tạo ra một điểm khởi đầu tốt, cả về mặt kinh tế và quản lý rủi ro," ông Suan cho biết.

Ông dự báo rằng, trong năm 2025, Fed sẽ tiếp tục cắt giảm 100 điểm cơ bản, với một lần cắt giảm 25 điểm mỗi quý. Đáng chú ý, UOB dự đoán mức lãi suất dài hạn của Mỹ có thể tăng lên 3,25% vào năm 2026, cao hơn mức trung bình dài hạn 2,9% mà Fed đang hướng tới. Sự điều chỉnh này có thể dẫn đến sự hội tụ giữa các dự báo của UOB và Fed trong tương lai.

Áp lực nới lỏng chính sách tiền tệ đối với Việt Nam

Việc Fed giảm lãi suất không chỉ tác động mạnh đến nền kinh tế Mỹ mà còn ảnh hưởng đến các nền kinh tế toàn cầu, trong đó có Việt Nam. Các chuyên gia cho rằng, động thái của Fed có thể đặt áp lực lên NHNN trong việc xem xét nới lỏng chính sách tiền tệ, đặc biệt trong bối cảnh lạm phát và tốc độ tăng trưởng tín dụng hiện nay.

Theo ông Suan Teck Kin, mặc dù NHNN đã giảm lãi suất tái cấp vốn xuống 4,5% vào đầu năm 2024, ngân hàng này vẫn giữ quan điểm thận trọng với chính sách tiền tệ trong bối cảnh rủi ro lạm phát. Đến tháng 8/2024, chỉ số giá tiêu dùng (CPI) của Việt Nam đã tăng 4% so với cùng kỳ năm trước, sát với mục tiêu 4,5% mà Chính phủ đề ra. Áp lực lạm phát, đặc biệt là từ chi phí thực phẩm – chiếm 34% trọng số CPI, có thể gia tăng nếu sản lượng nông nghiệp bị gián đoạn.

Lãi suất quỹ liên bang của Fed qua các năm (tính theo điểm giữa của khoảng lãi suất được áp dụng) - Nguồn: Reuters

Trong khi Fed mạnh tay cắt giảm lãi suất để đối phó với đà giảm lạm phát, NHNN phải đối mặt với bài toán khó khăn hơn khi cần cân bằng giữa mục tiêu kiềm chế lạm phát và thúc đẩy tăng trưởng tín dụng. Do đó, thay vì áp dụng các biện pháp mạnh như giảm lãi suất trên toàn quốc, NHNN có thể chọn các biện pháp hỗ trợ mục tiêu hơn, như tạo điều kiện cho các doanh nghiệp và cá nhân trong những khu vực chịu ảnh hưởng kinh tế nặng nề nhất.

Ông Suan cũng lưu ý rằng động thái mạnh tay từ Fed có thể khiến NHNN phải cân nhắc việc nới lỏng chính sách tiền tệ để tránh mất cân đối trong việc duy trì tỷ giá và ổn định thanh khoản thị trường.

Phản ứng từ các doanh nghiệp Việt Nam

Trước sự biến động của chính sách tiền tệ toàn cầu, các doanh nghiệp Việt Nam cũng có những phản ứng khác nhau. Đa số các doanh nghiệp xuất khẩu đánh giá tích cực việc Fed giảm lãi suất vì nó có thể làm đồng USD yếu đi, từ đó tạo lợi thế cạnh tranh cho các sản phẩm của Việt Nam trên thị trường quốc tế.

Ông Nguyễn Văn Hưng, Giám đốc một doanh nghiệp xuất khẩu nông sản tại Đồng Tháp, chia sẻ: “Đồng USD yếu có thể giúp sản phẩm của chúng tôi dễ dàng thâm nhập thị trường Mỹ hơn. Tuy nhiên, chúng tôi cũng lo ngại về những biến động trong tỷ giá VND/USD và chính sách lãi suất của NHNN. Nếu lãi suất trong nước không được điều chỉnh phù hợp, chi phí vay vốn của doanh nghiệp sẽ vẫn cao và ảnh hưởng đến khả năng cạnh tranh.”

Ngược lại, các doanh nghiệp phụ thuộc vào nhập khẩu nguyên vật liệu lại lo lắng về tác động tiêu cực của việc Fed giảm lãi suất đối với tỷ giá hối đoái. Khi đồng USD yếu đi, giá trị VND có thể tăng, khiến chi phí nhập khẩu giảm, nhưng cũng có nguy cơ ảnh hưởng đến lợi nhuận của các doanh nghiệp xuất khẩu.

Ông Trần Quang Minh, Giám đốc một công ty sản xuất thép, nhận định: “Sự biến động của tỷ giá và lãi suất đều có tác động lớn đến chuỗi cung ứng toàn cầu. Chúng tôi cần NHNN có chính sách linh hoạt để giảm áp lực chi phí đầu vào, đặc biệt trong bối cảnh giá nguyên liệu toàn cầu vẫn chưa ổn định.”

Kỳ vọng và thách thức đối với NHNN

Theo nhận định của ông Suan Teck Kin, bất chấp tác động của cơn bão vừa qua và tỷ giá VND phục hồi đáng kể kể từ tháng 7, chúng tôi vẫn kỳ vọng Ngân hàng Nhà nước Việt Nam sẽ duy trì lãi suất chính sách chủ chốt trong phần còn lại của năm 2024, vì Ngân hàng Nhà nước vẫn để mắt đến những rủi ro về lạm phát.

Tính từ đầu năm đến tháng 8, CPI chung tăng 4% so với cùng kỳ năm trước tính, chỉ thấp hơn một chút so với mục tiêu 4,5%. Áp lực tăng giá có thể mạnh hơn sau sự gián đoạn đối với sản lượng nông nghiệp, vì thực phẩm chiếm 34% trọng số CPI.

Ngân hàng Nhà nước Việt Nam có thể sẽ áp dụng một cách tiếp cận có mục tiêu hơn để hỗ trợ các cá nhân và doanh nghiệp bị ảnh hưởng trong khu vực của họ, thay vì triển khai một công cụ rộng rãi trên toàn quốc như cắt giảm lãi suất. Do đó, chúng tôi dự đoán Ngân hàng Nhà nước Việt Nam sẽ duy trì lãi suất tái cấp vốn ở mức 4,50% hiện tại trong khi tập trung vào việc tạo điều kiện cho tăng trưởng tín dụng và các biện pháp hỗ trợ khác.

Việc cắt giảm lãi suất 50 điểm cơ bản được Cục Dự trữ Liên bang Hoa Kỳ công bố tại cuộc họp tháng 9 có thể làm tăng khả năng (và áp lực) đối với Ngân hàng Nhà nước để xem xét nới lỏng chính sách một cách tương tự.

Theo ông Nguyễn Anh Tuấn, chuyên gia tài chính độc lập, việc NHNN duy trì mức lãi suất hiện tại là cần thiết để kiểm soát lạm phát, nhưng cũng cần theo dõi sát sao diễn biến quốc tế để có những điều chỉnh kịp thời. “Nếu Fed tiếp tục giảm lãi suất và các nền kinh tế lớn khác cũng áp dụng các biện pháp tương tự, NHNN có thể không còn nhiều lựa chọn ngoài việc nới lỏng chính sách tiền tệ,” ông Tuấn nhấn mạnh.

Việc Fed giảm lãi suất tạo ra những áp lực lớn lên Ngân hàng Nhà nước Việt Nam trong việc điều chỉnh chính sách tiền tệ. Trong khi đó, nền kinh tế trong nước vẫn đối diện với nhiều thách thức về lạm phát và tăng trưởng tín dụng. Điều này đòi hỏi NHNN phải có những quyết định thận trọng và linh hoạt, không chỉ để giữ vững ổn định kinh tế vĩ mô mà còn tạo điều kiện thuận lợi cho doanh nghiệp phát triển trong thời kỳ biến động.

Những động thái của Fed chắc chắn sẽ là yếu tố quyết định quan trọng trong việc định hình chính sách tiền tệ của Việt Nam trong thời gian tới, khi mà NHNN phải cân nhắc giữa áp lực quốc tế và mục tiêu ổn định nội địa.